Crowdfunding o micromecenazgo: la conjución de las personas y los proyectos

En los últimos años, como ya hemos visto en varias ocasiones en este blog, una nueva forma de conseguir recursos por parte de las empresas se está abriendo paso: el crowdfunding, micromecenazgo o financiación colectiva. Es una modalidad de financiación orientada al pequeño inversor, es decir cualquier persona interesada puede participar.

En esta ocasión nos pararemos a ver el Crowdfunding más allá de su definición y de sus beneficios sociales y para la emprendeduria. Nos pararemos desde una perspectiva plenamente financiera, analizando qué resultados económicos se puede obtener de este método.

¿Qué es y cómo funciona el Crowdfunding o micromecenazgo?

En definitiva, el crowdfunding o micromecenazgo ofrece la oportunidad de facilitar recursos económicos a una empresa a cambio de “algo”. Ese “algo” depende de si el crowdfunding es para:

- Capital: el inversor recibe dividendos

- Deuda: el inversor recibe los intereses y además recupera el dinero al vencimiento.

- Donación: se premia en especies con promoción de la persona, camisetas, etc. ¡Hay muchas variantes!

Existen varias plataformas online que promueven proyectos para crowdfunding, pero para ilustrar este post vamos a comentar un modelo de negocio bastante particular como es el biotecnológico: las empresas de este sector requieren una fuerte inversión inicial y ofrecen altas rentabilidades a medio-largo plazo (200-250% de la inversión inicial, según el negocio), no obstante implican un riesgo considerable. Pese a ello, un equipo de valientes y capacitados emprendedores crearon una empresa que desarrolla fármacos innovadores en base a una tecnología diferencial patentada: Iproteos.

Esta empresa en un primer momento, necesitaba financiar 100.000 euros de capital para poder terminar el desarrollo de un fármaco contra la esquizofrenia. Una vez terminado el desarrollo pre-clínico, se vendió la licencia a otra compañía mayor que terminó los estudios y la comercializó. Esto significa, que desde la fundación de una empresa hasta que se vende la licencia, pueden llegar a pasar 5 años. En el caso de Iproteos, la venta de la licencia representó un ingreso de 15 millones de euros aproximadamente; no obstante en los años previos a la venta los resultados mostraron pérdidas, pero pudieron resistir gracias a subvenciones, ayudas, aportaciones de los socios, entre otros.

Indicadores del crowdfunding

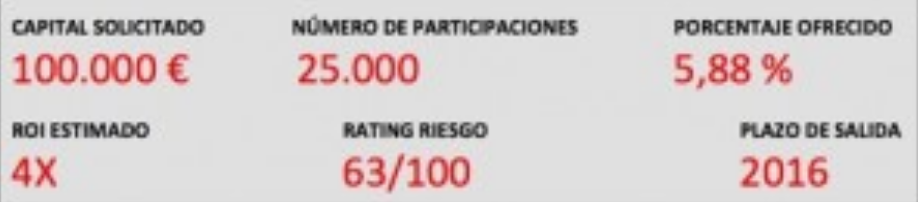

Pasamos a analizar algunos indicadores que presentaba la empresa para captar capital a través de crowdfunding (el escenario considerado es neutro):

1) La empresa pedía 100.000€ de capital, en forma de 25.000 participaciones. Por tanto, ofrecían cada participación a 4€. Esta cantidad incluía tanto el valor nominal como la prima de emisión, ya que la empresa se encontraba en ampliación de capital. Por ejemplo, en caso de que se inviertan 1.000€ quiere decir que se compran 250 participaciones.

2) A la vez, estos 100.000€ representaban el 5,88% de la compañía. Es decir, tras la capitalización la empresa valdría… 100.000/0,0588 = 1.700.680€. Esto es la valoración post-money.

3) Por tanto, antes de la capitalización la empresa valía 1.600.680 euros (1.700.680 menos 100.000 que amplía). Esto es la valoración pre-money.

4) En cuanto al ROI de 4X (para el inversor), nos indican que si se invertían 1.000€ recibiríamos alrededor de 4.000€. Esto puede suceder bien por dividendos o bien por plusvalías. En el caso de los dividendos, la compañía en su momento, esperaba repartirlos a partir de 2016. En el caso de la plusvalía, se trata del beneficio que se obtiene al vender las participaciones a un precio superior al que las hemos comprado. Tal y como vemos en las condiciones, las participaciones tienen una serie de derechos. Así, en un escenario neutral la rentabilidad estimada para el inversor oscila en el 4X.

Condiciones que se ofrecen

Los nuevos socios adquirían Participaciones Sociales sin derecho a voto pero con:

Derecho de acompañamiento: se garantiza a los nuevos socios que en caso de que algún Socio Mayoritario reciba una oferta por al menos 1,5 veces el valor nominal de estas participaciones podrían vender las suyas también si lo desean.

Derecho de arrastre: en caso de que la empresa reciba una oferta de compra por al menos 2 veces el valor de las participaciones de esta operación, los nuevos socios estarán obligados a vender sus participaciones.

———————————————————————————————————————

Adicionalmente, nos informan de que la TIR de la empresa, calculada con los cashflows a 5 años, es del 124%.

5) Se estima una probabilidad de éxito del 63%. Particularmente es un valor elevado, ya que la media está entorno al 20-40%. Se han considerado la trayectoria del equipo promotor, los antecedentes de la empresa, la robustez de los resultados obtenidos, patentes, el recorrido de proyectos similares… son muchos factores que tratan de cuantificar el riesgo; no obstante puede ser buen indicador de la seguridad de una inversión.

En conclusión, el atractivo del proyecto depende de los intereses del inversor. Altas rentabilidades implican asumir un riesgo y no disponer del dinero durante un tiempo. Pero otros factores como lo novedoso del proyecto, su apuesta disruptiva y las personas que gestionarán el negocio pueden ser elementos que determinen la decisión de participar. Diversificar inversiones siempre es recomendable, y más ahora (octubre de 2014) que los depósitos y la deuda pública ofrecen intereses muy bajos.

Fuente: https://www.iebschool.com/

Fuente: Club de Emprendedores